Bilan Patrimonial : Optimisez votre patrimoine

Qu'est-ce qu'un Bilan Patrimonial ?

Un bilan patrimonial est un état des lieux complet de votre situation financière et patrimoniale à un instant donné. Cette analyse approfondie permet de photographier l'ensemble de vos avoirs, de vos dettes, de vos revenus et de vos charges pour établir une stratégie patrimoniale personnalisée.

Le bilan patrimonial constitue le point de départ indispensable de tout accompagnement en gestion de patrimoine. Il permet d'identifier vos forces, vos faiblesses et les opportunités d'optimisation de votre patrimoine, qu'il soit financier, immobilier ou professionnel.

Le saviez-vous ? Un bilan patrimonial bien réalisé peut révéler des économies d'impôts de plusieurs milliers d'euros par an et identifier des risques patrimoniaux insoupçonnés.

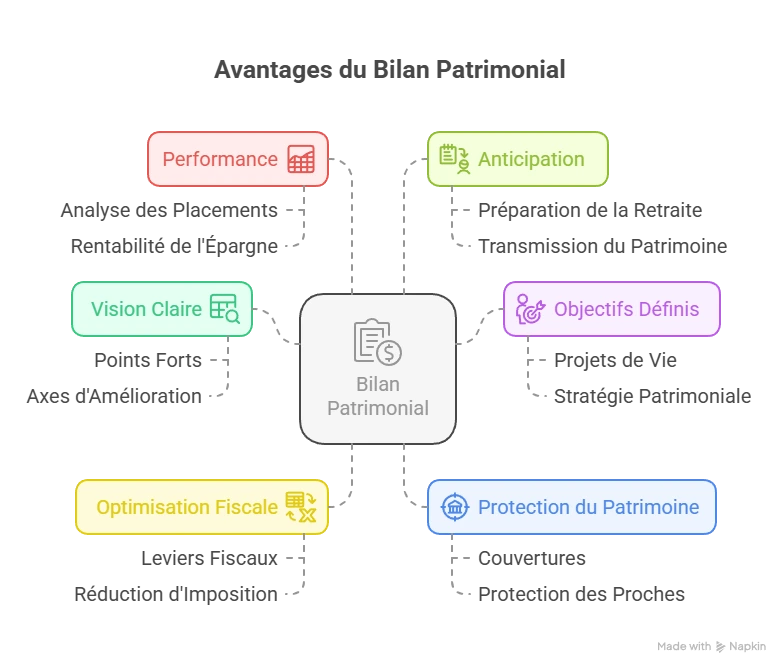

Pourquoi réaliser un Bilan Patrimonial ?

Vision claire

Obtenez une vue d'ensemble précise de votre patrimoine et identifiez vos points forts et axes d'amélioration.

Objectifs définis

Clarifiez vos projets de vie et établissez une stratégie patrimoniale cohérente pour les atteindre.

Optimisation fiscale

Identifiez les leviers d'optimisation fiscale adaptés à votre situation pour réduire votre imposition.

Protection de votre patrimoine

Évaluez vos couvertures et protégez efficacement votre patrimoine et vos proches.

Performance

Analysez la performance de vos placements et optimisez la rentabilité de votre épargne.

Anticipation

Préparez votre retraite et anticipez la transmission de votre patrimoine dans les meilleures conditions.

Mélanie Schees

Conseillère en Gestion de Patrimoine Certifiée | Mandataire ORIAS n°18002516

"Ma mission est de rendre la gestion de patrimoine accessible à toutes et à tous. Un bilan patrimonial bien réalisé est la clé pour prendre les bonnes décisions d'investissement et optimiser sa situation patrimoniale, quel que soit le montant de son patrimoine."

Vos questions sur le Bilan Patrimonial

Ai-je assez d'argent pour faire appel à un gestionnaire de patrimoine ?

Contrairement aux idées reçues, la gestion de patrimoine n'est pas réservée aux très fortunés. Dès que vous disposez d'une épargne de 50€ par mois, un conseiller en gestion de patrimoine peut vous apporter une réelle valeur ajoutée.

L'important n'est pas tant le montant de votre patrimoine que votre volonté d'optimiser votre situation financière. Un jeune actif qui souhaite se constituer un patrimoine, un couple qui prépare l'achat de sa résidence principale, ou un chef d'entreprise qui veut optimiser sa trésorerie peuvent tous bénéficier d'un accompagnement personnalisé.

Chez MSC Patrimoine, nous accompagnons tous les profils, car notre conviction est que chacun mérite un conseil patrimonial de qualité, adapté à sa situation et à ses moyens.

Combien coûte un conseiller en gestion de patrimoine ?

Les honoraires d'un conseiller en gestion de patrimoine varient selon plusieurs critères : la complexité de votre dossier, les services proposés, et la structure choisie. Voici les principales modalités de rémunération :

-

- Les honoraires au forfait : entre 500 € et 3 000 € pour un bilan patrimonial complet avec recommandations. Cette approche garantit une transparence totale sur les coûts.

- Les honoraires au pourcentage : généralement entre 1% et 2% du patrimoine sous gestion par an. Cette formule convient aux patrimoines importants nécessitant un suivi régulier.

- La rémunération mixte : combinant honoraires et commissions sur les produits commercialisés. Cette solution peut permettre de réduire les frais d'entrée tout en maintenant un conseil de qualité.

- La rémunération par rétrocessions (Modèle MSC Patrimoine)

Chez MSC Patrimoine, nous fonctionnons avec le modèle de rémunération par pourcentage sur les solutions mises en place. Cette approche présente plusieurs avantages :

-

- Bilan et stratégie patrimoniale offerts : le rendez-vous de découverte et le deuxième rendez-vous de préconisations vous sont offerts

- Alignement d'intérêts : nous ne sommes rémunérés que si vous mettez en place nos recommandations

- Suivi inclus : les rétrocessions permettent d'assurer un suivi régulier de vos investissements

- Pas de frais supplémentaires : ces commissions ne s'ajoutent pas aux frais du produit, elles en font partie

Comment ça fonctionne concrètement ? Lorsque vous investissez dans une solution que nous préconisons (assurance-vie, SCPI, produits de diversification, etc.), nous percevons un pourcentage variant selon le type de placement. Cette rémunération nous permet de vous proposer des honoraires de conseil très accessibles.

Transparence totale

Tous les montants de rétrocessions sont clairement évoqués lors de notre premier rendez-vous. Cette transparence me semble importante et garantit une relation de confiance.

L'avantage pour vous : Accès à un conseil patrimonial de qualité sans honoraires prohibitifs, tout en bénéficiant de solutions haut de gamme généralement réservées à la gestion de fortune.

Important : Un conseil patrimonial de qualité représente un investissement qui se rentabilise rapidement grâce aux optimisations fiscales et aux gains de performance identifiés.

Comment bien choisir son conseiller en gestion de patrimoine ?

Le choix de votre conseiller en gestion de patrimoine est important pour la réussite de votre stratégie patrimoniale. Voici les critères essentiels à évaluer :

-

- Vérifiez les habilitations et certifications

Assurez-vous que votre conseiller dispose des habilitations nécessaires : inscriptions ORIAS et carte T pour l'immobilier. - Évaluez l'expérience et les références

Privilégiez un conseiller expérimenté qui peut vous présenter des références clients et des cas concrets d'optimisation patrimoniale similaires à votre situation. - Analysez la méthode de travail

Un bon conseiller doit proposer une approche méthodologique claire : bilan patrimonial approfondi, analyse des besoins, recommandations personnalisées et suivi régulier. - Vérifiez l'indépendance du conseil

Questionnez votre conseiller sur sa gamme de produits et sa rémunération. Un conseiller aura accès à un large panel de solutions et pourra vous orienter objectivement. - Évaluez la qualité de l'écoute

Votre conseiller doit faire preuve d'écoute active, comprendre vos objectifs et s'adapter à votre profil de risque. La relation de confiance est primordiale dans ce domaine.

- Vérifiez les habilitations et certifications

Comment vérifier le sérieux d'un conseiller en gestion de patrimoine ?

La vérification du sérieux de votre conseiller est une étape indispensable. Voici une checklist pour vous assurer de faire le bon choix :

Vérifications officielles :

-

- Consultez le registre ORIAS (www.orias.fr) pour vérifier son inscription

- Vérifiez sa carte professionnelle et ses assurances RC professionnelle

- Consultez les éventuelles certifications (AMF, CNCGP, etc.)

Signaux positifs :

-

- Transparence sur les honoraires et la rémunération

- Présentation d'un processus de travail structuré

- Formation continue et veille réglementaire

- Présence digitale professionnelle (site web, réseaux sociaux professionnels)

Signaux d'alerte :

-

- Promesses de rendements irréalistes

- Pression commerciale ou urgence injustifiée

- Refus de communiquer les documents d'information

- Honoraires flous ou cachés

- Absence d'habilitations vérifiables

Le processus de Bilan Patrimonial chez MSC Patrimoine

-

- Collecte et analyse des données

Nous procédons à un inventaire exhaustif de votre situation : patrimoine immobilier, placements financiers, revenus, charges, fiscalité, projets personnels et professionnels. - Diagnostic patrimonial approfondi

Notre analyse porte sur la performance de vos placements, l'optimisation fiscale, la protection de votre famille, la préparation de votre retraite et l'organisation de la transmission de votre patrimoine. - Recommandations personnalisées

Nous élaborons une stratégie patrimoniale sur mesure, adaptée à vos objectifs, votre profil de risque et votre situation fiscale. Chaque recommandation est argumentée et chiffrée. - Accompagnement dans la mise en oeuvre

Nous vous accompagnons dans la concrétisation des solutions retenues : sélection des produits, négociation des conditions, formalités administratives et suivi des investissements.

- Collecte et analyse des données

ORIAS

Mandataire certifié n°18002516

Formation

Expertise en gestion de patrimoine

Transparence

Honoraires clairement définis

Sur Mesure

Accompagnement personnalisé

Prêt à faire le point sur votre patrimoine ?

Prenez rendez-vous pour un premier échange gratuit et sans engagement. Ensemble, nous analyserons votre situation et identifierons les opportunités d'optimisation de votre patrimoine.